「不動産担保ローン」は「リバースモーゲージ」や「リースバック」と共に、ご自宅などの不動産を活用した資金の調達方法としてよく知られています。ですが、リースバックと不動産担保ローンには大きな違いがあります。どちらを選ぶかは、両者の違い、それぞれのメリット・デメリットを把握した上で判断したいところです。そのためにも、リースバックと不動産担保ローンの違いをしっかり解説していきたいと思います。(最終更新:2022年1月31日)

まずは、両サービスの概要についてご紹介いたします。

目次

リースバックの概要

リースバックとは

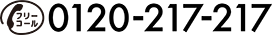

リースバックは、ご自宅等を不動産事業者に売却し、売却代金を一括で受け取り、同時に賃貸借契約を締結、賃貸の形でそのままご自宅に住み続けられるサービスです。以前は法人が事業再生等の場面で不動産資産の現金化を目的として行っていたものですが、2015年頃から個人を対象にリースバックを提供する企業が出始め、最近では資金調達の選択肢の一つとして知られるようになってきました。インテリックスの「あんばい」は2017年にサービスを開始、リースバックのパイオニアとして、実績、経験を積み上げてきました。

不動産担保ローンの概要

不動産担保ローンとは

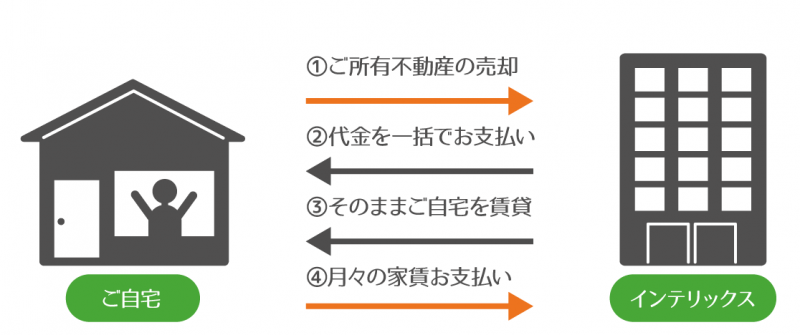

不動産担保ローンは、ご自宅等を担保として提供し、金融機関から一括で融資を受け、毎月元本+金利分を返済していくサービスです。担保として提供できる不動産は、ご自宅のある土地・建物の他、事業用地や別荘等も金融機関によっては可能です。無担保のローンと比較して、金利が低い、借入限度が大きい、長期間の借り入れが可能、という特徴があります。ただし、月々の返済ができなくなると、担保である不動産は金融機関等によって売却され、売却代金がローンの返済に充てられることになります。

リースバックと不動産担保ローンの比較・違い

共通点を確認しよう

リースバックと不動産担保ローンの最大の共通点は、ご自宅等を活用して資金を調達できることです。他に、ご契約時にまとまった金額を一括で受け取れる点、同居人による制約がなく、推定相続人の同意が不要である点などが挙げられます。

違いを比較してみよう

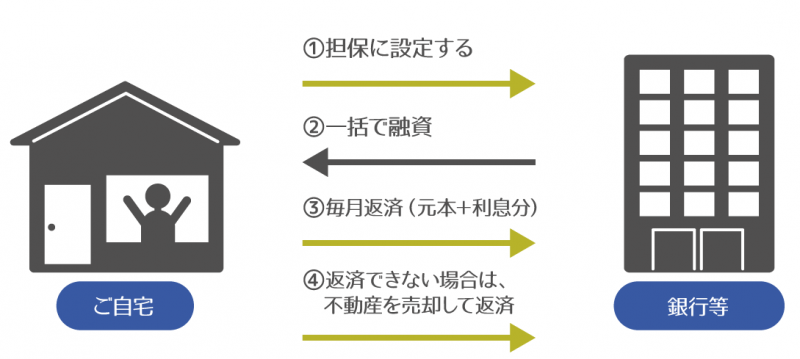

では、具体的に両者を比較してみましょう。

リースバックは、不動産を売却後、そのまま賃借する仕組みです。借入はなく、所有権は移転し、条件が厳しくないため活用しやすいサービスです。

不動産担保ローンは、不動産を担保にし、一括で融資を受けた後、毎月返済していく仕組みです。借入を行い、所有権は移転せず、場合によっては借入条件に制約があるサービスです。

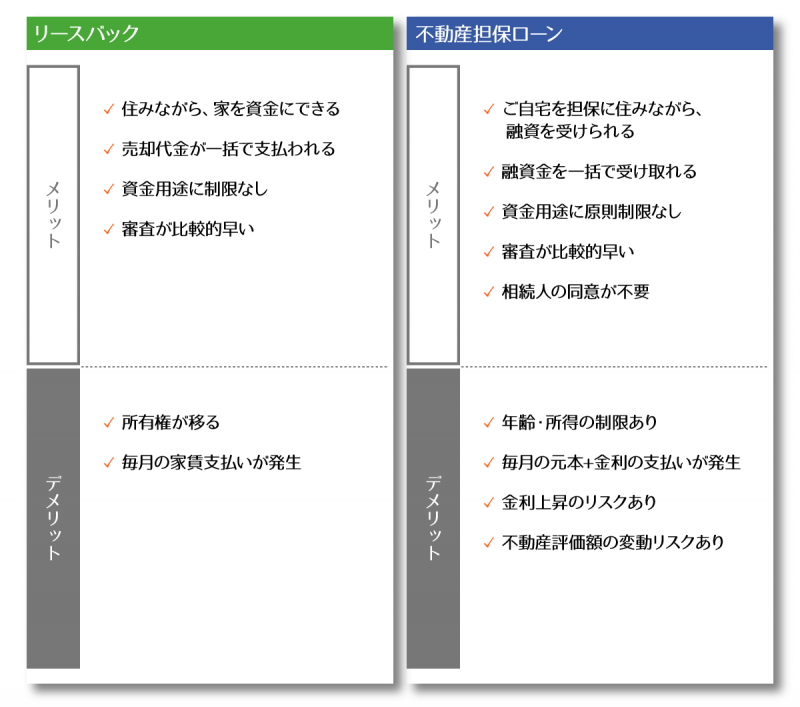

それぞれのメリット・デメリットを確認しよう

リースバックと不動産担保ローンのメリット

リースバックと不動産担保ローンのメリットは似ている部分が多くあります。

たとえば、ご自宅等を活用して資金を調達できる点、そのままご自宅等に住み続けられる点、まとまった資金を一括で手に入れられる点、審査にかかる時間が比較的短い点などです。

リースバックと不動産担保ローンのデメリット

リースバックのデメリットは、契約の時点で所有権が売却先の不動産事業者に移転することと、その後は毎月家賃を支払う必要があることです。

不動産担保ローンのデメリットの多くはローンであることに起因します。ローンなので金利が発生し、毎月元本+金利を支払う必要があります。契約条件によっては、金利や不動産評価額の変動リスクを考慮に入れておかなければなりません。

また、ご自宅を担保とした不動産担保ローンは総量規制(借入総額の上限を年収の3分の1までとする)を受ける可能性があります。更に、資金使途は原則自由ですが、提供各社によっては事業資金には使えないこともありますので、ご注意ください。

決定的な相違点

両者とも、ご自宅等を活用して資金を調達し、そのまま住み続けるという仕組みは同じです。

リースバックと不動産担保ローンの最大の違いは、リースバックは「不動産取引」であり、不動産担保ローンは「融資」であることです。

リースバックは売却と賃貸を組み合わせた「不動産取引」、不動産担保ローンは自宅等を担保にした「融資」なのです。

つまり、

「ローンを組まない・所有権移転する・不動産取引」→リースバック

「ローンを組む・所有権移転しない・融資」 →不動産担保ローン

ということになります。

どちらが良い、悪いということではなく、ご自宅等の不動産資産やご自身の状況にあったものをお選びいただくのがよいでしょう。

確認したいポイント

不動産担保ローンは提供各社により条件や制約にかなりの幅がある

不動産担保ローンは、銀行等の金融機関やノンバンク各社が提供しているサービスです。不動産担保ローンと一口に言っても、提供各社により条件や制約に大きな違いがあります。

金利の幅や金利の形態(固定・変動)、借入可能額、借入期間の違いはもちろん、資金繰りに余裕があり、多めに返済できる場合の繰り上げ返済手数料の違いなどもあります。繰り上げ返済の条件は確認すべき重要なポイントの一つです。

また、申し込み時点や完済時点での年齢制限が設けられている場合もあります。

お申し込みにあたっては、上記の条件をよくご確認の上でご判断いただくことをおすすめいたします。

リースバックは自宅の売却価格・家賃以外の必要コスト・諸条件に要注意

リースバックでは、提供各社により、ご自宅等の売却価格に差が出るものです。そのため、そこを重要視するのは当然として、売却価格と月々の家賃以外のコストにも注意する必要があります。

具体的には、敷金、礼金、賃料保証料(保証人を立てる代わりに必要)、火災保険料、契約時の事務手数料などです。賃貸開始時に耐震補強工事や隣地との境界確定が必要になる場合もあり、それぞれ費用が発生します。

「売却価格」や「家賃」のみで判断せず、総合的なコスト、条件を把握した上でご判断いただくことをお勧めいたします。

まとめ

リースバックと不動産担保ローンの違いについて解説してきました。

上記をご参考に、ご自身のライフスタイルやお考えに合うサービスをご検討いただければ幸いです。ご不明な点がございましたら、お気軽に下記までお問合せください。 経験豊富なスタッフがご相談承ります。

※ 弊社独自の見解に基づき作成しております。詳細条件は各サービス提供会社にお問合せください。